Den Ländern der Europäischen Union gehen jedes Jahr Umsatzsteuerbeträge in Milliardenhöhe “abhanden”: im Jahr 2018 allein waren es nach Angaben der EU-Kommission 140 Milliarden Euro. Nachlässige Steuerprüfungen, kreative Buchhaltung und teilweise sicher auch kriminelle Absichten sind der Grund dafür, dass diese Gelder für viele wichtige Projekte nicht mehr zur Verfügung stehen. Dies gilt jedoch nicht nur für die EU, sondern ist in vielen Ländern eine Realität. Dem versuchen Finanzbehörden mit nachgelagerten Steuerprüfungen, sog. “Post Audits”, zu begegnen. Allerdings zeigt sich immer wieder, wie ineffizient diese Methode ist: sie erfordert einen hohen Personalaufwand und ist daher nur stichprobenartig durchzuführen, sie belastet Unternehmen mit hohen bürokratischen Auflagen und fördert gerade deshalb auch die Bereitschaft, Steuern zu hinterziehen.

Neue technologische Möglichkeiten und die schrittweise Durchsetzung der elektronischen Rechnung eröffnen neue, effizientere Wege der Umsatzsteuerkontrolle. Der Schlüsselbegriff hier lautet “Continuous Transaction Control” (CTC), also die durchgängige Transaktionskontrolle. Dabei werden die geldwerten Transaktionen zwischen Geschäftspartnern kontinuierlich in Bezug auf ihre steuerliche Relevanz überwacht bzw. transparent gemacht. Die EU hat mit Ihrer Initiative “VAT in the digital Age” (ViDA) eine breitangelegte Diskussion unter den verschiedenen Stakeholdern, also Regierungen, Behörden und Unternehmen angestoßen.

Die CTC-Methoden mögen sich in vielen Einzelaspekten von Land zu Land unterscheiden. Man kann sie allerdings grob nach vier Modellen unterscheiden:

- das Interoperabilitätsmodell

- die Meldung von Rechnungen in Echtzeit

- das Modell der zentralisierten Transaktionen

- das sog. Clearing-Modell (Clearance)

Das Interoperabilitätsmodell

Unter “Interoperabilität” versteht man die Architektur eines Netzwerks, das allen beteiligten Parteien eine effiziente Kommunikation ermöglichen soll, um einen optimalen Austausch von Dokumenten zu gewährleisten, insbesondere auch von Aufträgen und elektronischen Rechnungen. Die Einrichtung und Betreuung einer solchen Architektur obliegt darauf spezialisierten Dienstleistern.

Man unterscheidet darüber hinaus verschiedene Ebenen der Interoperabilität, wie z.B. die semantische, organisatorische oder rechtliche Ebene, die den Rahmen für die Bestimmung von Standards vorgeben. So wurde beispielsweise die europäische Norm EN 16931 (als Folge der Richtlinie 2014/55/EU) zu Zweck entwickelt, um Formate für die elektronische Rechnungsstellung zu harmonisieren und die grenzüberschreitende und sektorübergreifende Interoperabilität zu fördern.

Der gleichen Logik folgt auch das Peppol-Netzwerk mit seinem “Four-Corner-Modell”, das seinen Teilnehmern über definierte Peppol-Zugänge (sog. “Peppol Access Points”), die von registrierten Dienstleistern bereitgestellt werden, den sicheren Austausch von Dokumenten in einem einheitlichen Format bietet. Der Erfolg dieses Projekts ist bemerkenswert: das Peppol-Netzwerk dehnt sich bereits mit mehr als 350 zertifizierten Peppol Access Points über 43 Länder aus, die über die ganze Welt verteilt sind.

Das Interoperabilitätsmodell basiert auf einer Reihe von rechtlichen und technischen Regeln. Es ist prinzipiell so flexibel, dass es den spezifischen Bedürfnissen und rechtlichen Rahmenbedingungen jedes Landes angepasst werden kann.

Die Meldung von Rechnungen in Echtzeit

Ein Problem bei der Ermittlung von Umsatzsteuerausfällen ergibt sich aus der teilweise großen zeitlichen Spanne zwischen dem getätigten Geschäft und dem Vorsteuerabzug einerseits und der steuerlichen Prüfung andererseits. Dem soll mit einer Meldepflicht parallel zur Transaktion begegnet werden. Die Geschäftspartner müssen dazu innerhalb von 24 bis 72 Stunden eine Steuermeldung an eine zertifizierte Stelle machen, bei der sie steuerrelevante Informationen melden. Dies wird in der Regel über ein dediziertes Portal abgewickelt. Insbesondere großen Unternehmen dürfte ein solches Verfahren vorgeschrieben werden, es können je nach Land aber auch KMUs verpflichtet werden, solche Maßnahmen umzusetzen.

Prinzipiell sagt ein solches Modell nichts über das zu verwendende Rechnungsformat aus. Das bedeutet, dass vom papiernen Beleg über PDF bis hin zur strukturierten E-Rechnung alles zulässig sein kann, sofern es diesbezüglich keine weitere Verordnung gibt. Allerdings erfordert ein solches Verfahren zwei Übermittlungskanäle, einen für die eigentliche Rechnung an den Geschäftspartner, und einen zweiten für die Meldung der steuerlich relevanten Daten an den Fiskus. Einige Länder wie Ungarn, Südkorea oder auch Saudi-Arabien haben ein solches Echtzeit-Meldeverfahren bereits eingeführt.

Das Modell der zentralisierten Transaktionen

Im Gegensatz zur Meldung in Echtzeit gibt es beim Modell der zentralen Transaktionen keinen direkten Austausch zwischen Auftraggeber und Auftragnehmer.

Der Lieferant darf seine Rechnung nicht unmittelbar an seinen Kunden übermitteln, sondern muss sie über eine zentrale Plattform der Steuerbehörde abwickeln. Diese prüft, ob die Rechnung steuerkonform ist. Erst wenn sie hier freigegeben wird, wird sie an den Auftraggeber weiterleitet. Dieses Verfahren eignet sich naturgemäß ausschließlich für Transaktionen auf B2G (Business-to-Government) und B2B (Business-to-Business) Ebene.

Es gibt einige Länder, die ein solches Verfahren bereits einsetzen, dazu zählen u.a. Italien, Kasachstan oder auch die Türkei.

Das Clearing-Modell

Beim Clearing-Modell kommt vor allem den Steuerbehörden eine zentrale Bedeutung zu: sie richten ein zentrales Verzeichnis ein, in dem alle Unternehmen, die Rechnungen empfangen, sowie die von diesen Unternehmen gewählten Portale für die Digitalisierung von Rechnungen registriert werden. Dieses Verzeichnis wird von einer nationalen, öffentlichen Plattform verwaltet und gepflegt. Die Steuerbehörde legt außerdem ein Rechnungsformat fest, das für den Rechnungsaustausch verwendet werden muss und zumindest einen strukturierten, maschinenlesbaren Teil enthält (z. B. Factur-X).

Transaktionen finden also nicht mehr direkt zwischen Käufer und Verkäufer statt, vielmehr wird eine Behörde zum eigentlichen Empfänger der Rechnung. Erst nach Freigabe der Rechnung auf der Basis von Umsatzsteuerkriterien wird die Rechnung dem Käufer übermittelt. Auf diese Weise hat der Fiskus ein wirksames Instrument, mit dem sich nicht nur Transaktionen in Echtzeit kontrollieren lassen, sondern die korrekte Abgabe von Steuern sehr effizient sichergestellt wird.

Das Clearing-Modell kann verschiedene Ausprägungen haben:

- Bei der Pre-Clearance erfolgt die Freigabe einer Rechnung noch bevor sie an den Empfänger weitergeleitet wird.

- Beim zentralsierten Clearance-Verfahren prüft die Behörde die Rechnungen, bevor sie zum Austausch unter den Geschäftspartnern freigegeben werden.

- Das dezentralisierte Clearance-Modell überträgt den Geschäftspartnern die Verantwortung, Rechnungen über ein Digitalisierungsportal abzuwickeln, das seinerseits der jeweiligen Steuerbehörde die erforderlichen Angaben zur Transaktion und zur Zahlung meldet.

Viele Länder setzen das Clearance-Verfahren in der ein oder anderen Weise ein, wie z.B. Russland, China, oder Länder in Lateinamerika (Brasilien, Chile, Kolumbien, Mexiko oder Peru).

Das französische Y-Modell als Vorbild für Deutschland?

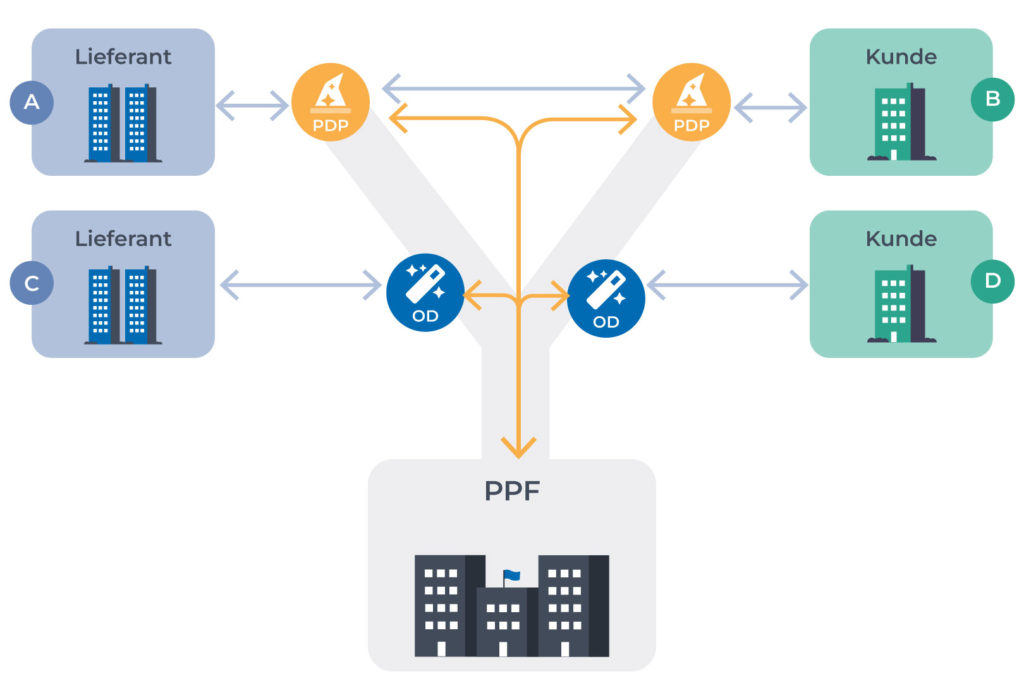

Auch in Deutschland wird die Einführung eines Meldesystems diskutiert. Als Blaupause dafür könnte das französische Clearance-Verfahren gelten, das auch als Y-Modell bekannt ist. Der Name ergibt sich aus seiner Struktur, bei der auf der einen Seite der Lieferant und der anderen Seite der Kunde stehen, darunter aber das zentrale nationale E-Rechnungsportal, über das alle Rechnungen und Buchungen geleitet werden.

Bei diesem Modell wird den Geschäftspartnern ein gewisser Freiraum überlassen. Sie können selbst bestimmen, ob sie sich einem Servicepartner („Prestataire Privé“, PP) anvertrauen, der den gesamten Rechnungsverkehr inklusive der Übermittlung steuerrelevanter Daten abwickelt. Ein solcher Servicepartner übernimmt auch das Haftungsrisiko beim Datenaustausch und wird die Rechnung über einen ebensolchen Servicepartner auf Seiten des Kunden übermitteln.

Alternativ können Betriebe sich eines Dienstleisters („Operateur de Dématérialisation“, OD) bedienen, der die Rechnungen für sie aufbereitet und ans öffentliche Portal („Portail Publique de Facturation“, PPF) übermittelt. Gleiches wird vom Geschäftspartner erwartet. Diese deutlich einfachere und günstigere Lösung bedeutet allerdings auch, dass die Haftung für die Datenintegrität beim Unternehmen bleibt.

Der Reiz eines solchen Y-Modells liegt darin, dass man sicherstellen kann, dass nur steuerlich relevante Inhalte des Rechnungsaustauschs an den Fiskus gemeldet würden und Geschäftsgeheimnisse, die sich aus den Rechnungsdetails herauslesen ließen, bestmöglich geschützt blieben.

Für welches Modell man sich in Deutschland schlussendlich entscheiden wird, ist noch offen. In einem ersten Schritt will man zunächst einmal die Basis für die Einführung eines solchen Meldewesens schaffen: den obligatorischen Austausch von E-Rechnungen zwischen Geschäftspartnern (B2B). Er setzt die Verwendung strukturierter Rechnungsformate voraus, die maschinenlesbar sind. Nur damit wird man ein automatisiertes und damit effizientes Meldewesen für die Abgabe von Umsatzsteuern etablieren können.

Symtrax unterstützt Ihr Unternehmen beim Übergang in Ihre digitale Zukunft! Optimale Vereinbarkeit unterschiedlicher Technologien und Prozesse ermöglicht überhaupt erst eine effektive und ganzheitliche digitale Transformation.

Die effiziente Verarbeitung eingehender Dokumente

Unser neues E-Book bietet einen umfassenden Überblick über die effiziente Verarbeitung eingehender Dokumente durch die Integration von Intelligent Document Processing (IDP) und Robotic Process Automation (RPA).