📣 Un communiqué de presse datant du 15 octobre 2024 a annoncé qu’il ne sera plus possible d’échanger directement des factures via le PPF. Cette directive implique que le PPF ne proposera plus de service gratuit pour la réception et la transmission des factures. Désormais, tous les échanges devront se faire par l’intermédiaire d’une PDP.

Conscient de ces enjeux, Symtrax annonce le lancement prochain d’un service PDP, un service conçu pour garantir la conformité des échanges tout en assurant une interopérabilité avec le réseau Peppol. Par ailleurs, Symtrax est déjà Access Point Peppol et met tout en œuvre pour faciliter cette transition de manière fluide et sécurisée.

Le e-reporting vient compléter la mise en place de l’e-invoicing (c.f. nos précédents articles) et correspond à la transmission des données de transactions à l’administration fiscale. Ces données de transaction seront collectées par la plateforme publique (PPF) dont le flux de données alimentera les applications de l’administration fiscale en vue du pré-remplissage des déclarations de TVA et de lutte contre la fraude.

À cet effet, l’ordonnance prévoit deux obligations de e-reporting (ou données de transaction) :

– une première portant sur la transmission de données liées à des transactions non couvertes par l’obligation de e-invoicing (CGI, art. 290 nouveau) ;

– une deuxième portant sur la transmission des données de paiement de certaines opérations (CGI, art. 290 A)

La mise en place de ce dispositif suit celle de la facturation électronique : Une obligation de réception pour tous et une obligation d’émission pour les GE et les ETI en septembre 2026 ;

– Une obligation d’émission pour les PME et TPE en septembre 2027.

Les opérations non soumises à l’obligation du e-reporting sont les opérations bénéficiant d’une exonération de TVA. C’est le cas notamment de certaines opérations bancaires et d’assurance, les prestations médicales et de santé, les prestations d’enseignement, ou encore les opérations réalisées par des organismes sans but lucratif.

Dans cet article nous vous expliquons plus en détail les opérations qui entrent dans le champ du e-reporting :

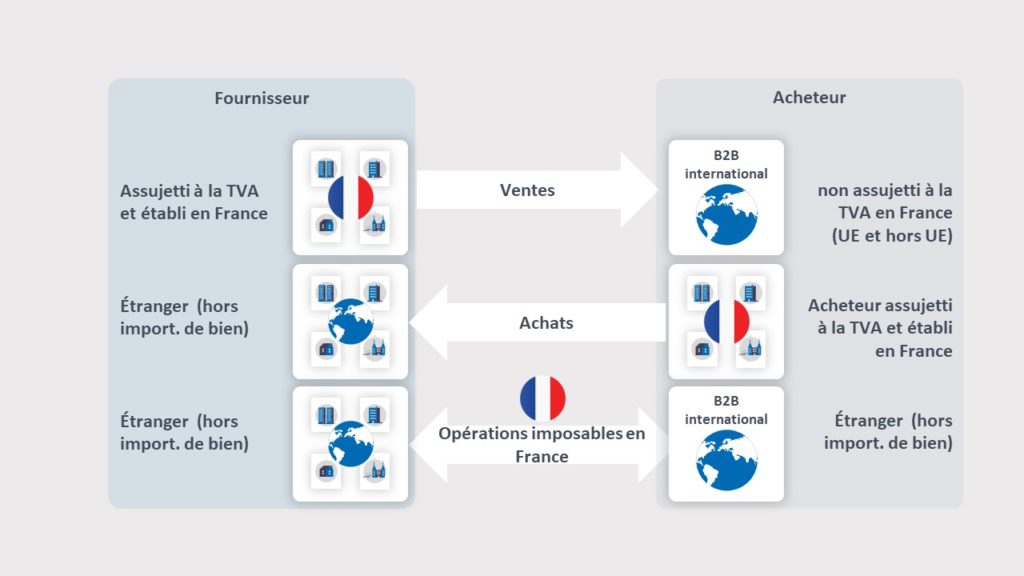

Les opérations B2B (Business to Business) internationales :

Le e-reporting des transactions B2B internationales concerne toutes les opérations listées à l’article 290 du CGI qui s’effectueront entre :

- Un fournisseur assujetti à la TVA et établi en France et d’autre part, un client à l’étranger (dans l’UE ou hors UE).

- Un acheteur assujetti à la TVA et établi en France qui réalise une acquisition de biens ou de services et un fournisseur étranger (hors importations de biens, provenance hors UE).

- Un fournisseur et un acheteur se trouvant à l’étranger (UE ou hors UE), non assujettis à la TVA mais réalisant des opérations imposables en France.

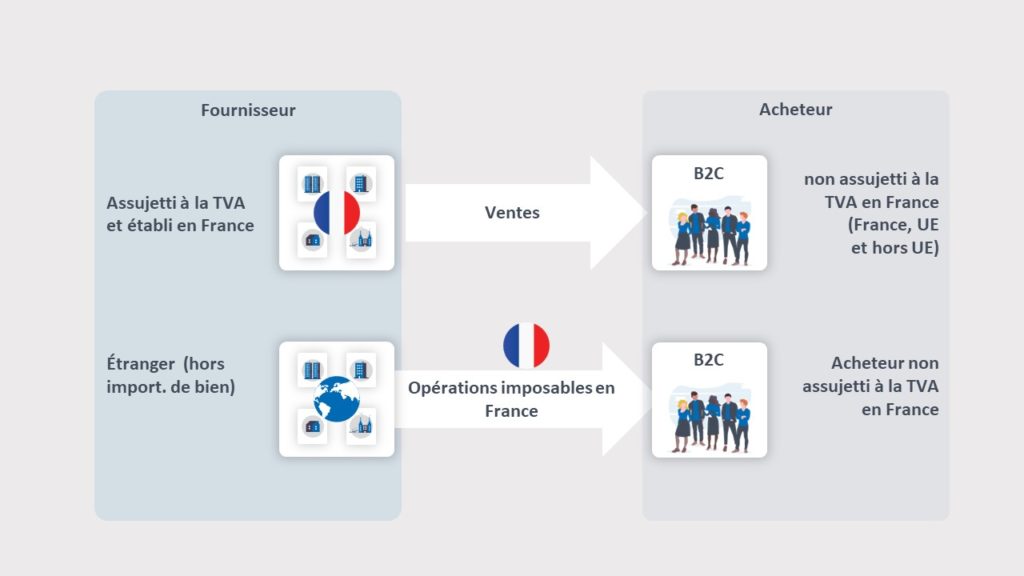

Les opérations B2C soumises à TVA entrent également dans le champ du e-reporting.

Les opérations B2C (Business to Customer) :

Le e-reporting B2C concerne toutes les opérations qui s’effectueront entre :

- Un fournisseur assujetti à la TVA et établi en France et un acheteur non assujetti (français, européen ou non européen).

- Un fournisseur étranger (non inscrit au guichet européen), réalisant des opérations imposables en France et un acheteur non assujetti (français, européen ou non européen).

Quelles sont les données de transaction et de paiement à transmettre à l’administration (e-reporting) ?

Les données de transaction à transmettre à l’administration fiscale sont répertoriées dans le tableau suivant.

Concernant les données de paiement : l’ordonnance prévoit que les assujettis auront également l’obligation de transmettre les données de paiement relatives aux prestations de services, à l’exception de celles pour lesquelles la TVA est due par le preneur (CGI, art. 290 A).

Il existe deux cas de figure :

- La transaction commerciale B2B non domestique (B2B international) et B2C (consommateur final) fait l’objet d’une facture électronique, dans l’un des trois formats du socle (UBL, CII, Factur-X).

Dans ce cas, la facture peut être directement transmise au PPF en quasi temps réel et ce dernier se chargera d’extraire les données de transaction (dépôt direct par l’entreprise ou concentration après dépôt via une PDP pour les transactions B2B non domestiques et B2C).

2. La transaction commerciale en B2B non domestique (B2B international) et B2C (consommateur final) fait l’objet d’une facture. Cependant, la facture n’est pas dans l’un des trois formats du socle (en particulier B2B international ou B2C en vente à distance.)

Dans ce cas, la facture ne peut pas être directement transmise au PPF. Il faut donc se reporter aux délais et fréquences de transmission de la facture (voir ci-dessous).

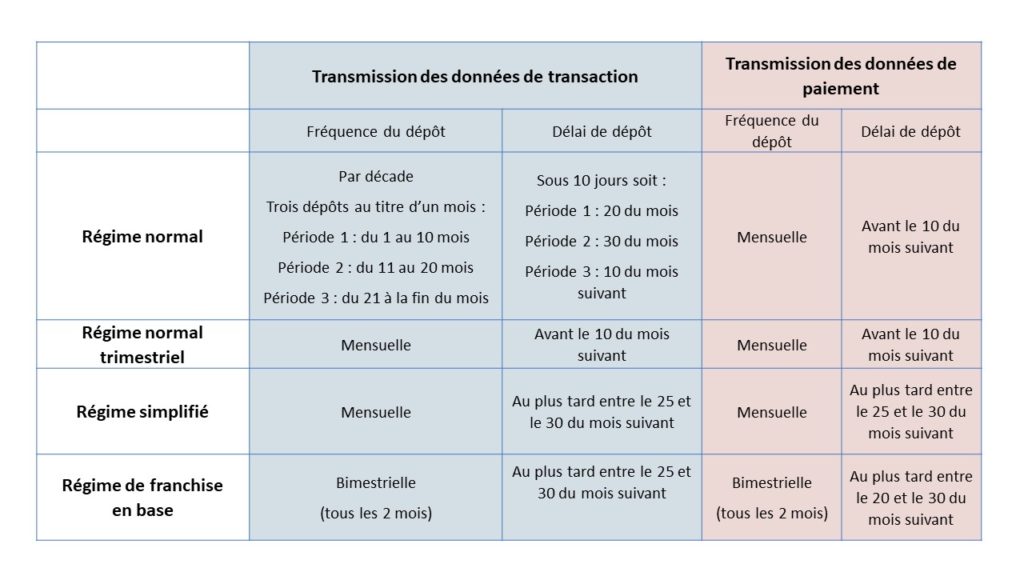

A quelle fréquence doit-on transmettre les données de transaction et de paiement (e-reporting) ?

Le fournisseur devra réaliser la transmission de données de transaction et de paiement selon les fréquences suivantes :

👉 Vous pouvez également télécharger notre FAQ.

Comment transmettre les données de e-reporting à l’administration ? Les modalités envisagées

Les données de transaction, ayant donné lieu à une facture ou non, doivent être transmises à la date de l’opération. Pour les prestations de services, les données de paiement doivent être transmises à la date d’encaissement. Il existe 4 types de transmissions :

- Initiale pour le premier bloc de données,

- Complémentaire pour un bloc additionnel durant la même période,

- Corrective pour annuler et remplacer une transmission initiale ou complémentaire,

- Rectificative pour annuler et remplacer l’ensemble des transmissions au cours d’une période.

Dans le cas où les opérations seront réalisées au profit d’un assujetti à la TVA – l’assujetti établi en France en tant que fournisseur pourrait choisir de recourir à une plateforme de dématérialisation partenaire (PDP) qui transmettra par la suite les données au PPF.

Dans le cas où les opérations seront réalisées au profit d’un non assujetti à la TVA, 3 modes de transmission des données sont actuellement envisagées :

- Si l’assujetti dispose d’un logiciel de caisse, il pourrait transmettre un extrait du ticket Z (ticket émis à la clôture de caisse qui récapitule le chiffre d’affaires de la journée). Il serait alors possible de saisir en ligne sur le PPF chacune de ces informations, soit de déposer ou transmettre les informations du ticket Z de caisse sous un format structuré.

- Si l’assujetti émet des factures électroniques à destination de clients particuliers, il pourrait transmettre les données de e-reporting selon les mêmes modes utilisés dans le cadre des opérations réalisées au profit d’un assujetti.

- Si l’assujetti ne dispose pas de logiciel, de système de caisse, ou de dépôt de facture, il aurait la possibilité de saisir ou de transmettre un état récapitulatif des transactions réalisées pour une période (hebdomadaire ou mensuelle) sur le PPF.

👉 Téléchargez notre guide complet « comment préparer son entreprise à la réforme »

Guide pratique : comment préparer votre projet de facturation électronique ?

Un guide complet avec des conseils et étapes à suivre pour la mise en oeuvre de votre projet de facturation électronique.

A propos de Symtrax

Symtrax a développé son interface Compleo Invoice Platform qui permettra la réception, l’émission et le dépôt automatique des factures vers les portails étatiques ainsi que le suivi du statut des factures déposées sur les portails grâce à sa connexion en API. Compleo Invoice Platform peut convertir vos factures au format électronique et les transmettre automatiquement.

En plus de ces fonctionnalités, Symtrax propose des services complémentaires tels que l’archivage à valeur probante (SAE). En tant que Point d’Accès Peppol, Symtrax permet également l’échange des factures à l’échelle internationale.

Sources :