- 1. A partir de quand la facturation électronique sera-t-elle obligatoire et qui est concerné ?

- Quels sont les risques si l’on ne respecte pas l’obligation de facturation électronique ?

- 2. Qu’est-ce qu’une facture électronique ?

- 3. Comment les factures électroniques s’échangeront-elles ?

- 4. Pourquoi cette réforme ? Quels sont les avantages de la facturation électronique ?

- 5. Pourquoi et comment anticiper le passage obligatoire à la facturation électronique ?

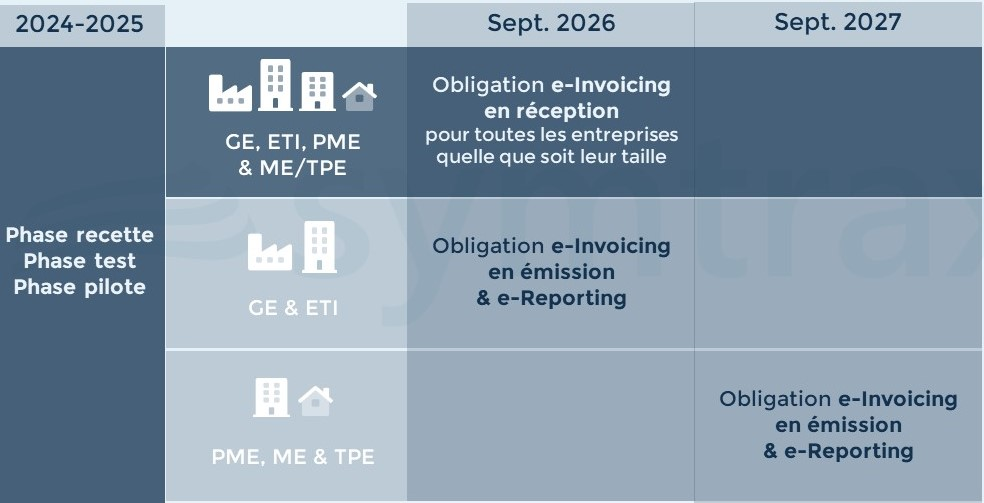

/!/ Nouveau calendrier de la facturation électronique en France. Le scénario envisagé consiste en 2 vagues avec :

- Une obligation de réception pour tous et une obligation d’émission pour les GE et les ETI en septembre 2026

- Une obligation d’émission pour les PME et TPE en septembre 2027.

Depuis le 1er janvier 2020, toutes les entreprises doivent transmettre leurs factures à destination du secteur public au format électronique. La loi de finances rectificative pour 2022, généralise cette exigence aux échanges entre entreprises soumises à la TVA.

Alors quelles sont les grandes étapes de la réforme ? Quelles incidences va avoir la généralisation de la facture électronique dans l’organisation des entreprises ?

Nous vous proposons de résumer tout cela en 5 points clés.

1. A partir de quand la facturation électronique sera-t-elle obligatoire et qui est concerné ?

E-invoicing (factures émises & reçues) – Facturation électronique entre assujettis à la TVA en France (B2B):

Facturation électronique entre une entreprise assujettie à la TVA en France et un co-contractant non assujetti à la TVA en France – ( E-reporting ) :

- Cocontractant assujetti ailleurs qu’en France : obligation de transmettre les données des factures sur les ventes B2B internationales.

- Cocontractant non assujetti à la TVA : obligation de transmettre les données des factures sur les ventes B2C.

La fréquence et délais de transmission des données de transaction dépendent du régime d’imposition (réel normal mensuel, régime réel normal trimestriel, régime simplifié, régime de franchise en base de TVA).

Rappel : trois régimes de TVA auquel une entreprise peut être assujettie :

- Le régime de franchise en base de TVA, qui exonère du paiement de la TVA.

- Le régime réel simplifié, pour lequel les entreprises doivent réaliser une déclaration annuelle de TVA.

- Le régime réel normal, pour lequel les entreprises doivent effectuer des déclarations mensuelles de TVA.

👉 Regardez la table ronde sur la réforme « comment profiter du report pour se préparer dès maintenant »

Quels sont les risques si l’on ne respecte pas l’obligation de facturation électronique ?

La non-émission d’une facture au format électronique implique une amende forfaitaire de 15 € par facture avec un plafond de 15 000 € au titre d’une année civile. Quant à l’e-reporting, le non-respect de cette obligation sera sanctionné d’une amende de 250 € par facture, dans la limite de 15 000 € par an.

2. Qu’est-ce qu’une facture électronique ?

Dans le cadre de la réforme, une facture électronique est une facture émise, transmise et reçue sous une forme dématérialisée et qui comporte nécessairement un socle minimum de données structurées, ce qui la différencie des factures « papier » ou des PDF ordinaires.

Les factures transmises par voie électronique ne sont valables qu’à condition que l’authenticité de leur origine (émetteur identifié), l’intégrité de leur contenu (non modifiable) et leur lisibilité soient garanties.

L’obligation concerne donc la réception des factures sous format électronique mais ne change rien à la définition d’une facture électronique.

Selon le nouvel article 289 bis du Code général des Impôts : le respect du socle minimal de formats reposent sur les standards sémantiques et syntaxiques respectant la norme européenne EN16931 facilitant ainsi les échanges ainsi que l’interopérabilité de tout l’écosystème de la facturation électronique. Les données échangées avec le portail public de facturation prennent la forme d’échanges de factures de statuts, de données de facturation et de données de transaction. Ces échanges sont ainsi normés obligeant la création de la facture dans l’un des 3 formats du socle compatible avec la norme européenne 16931 à savoir :

- Deux formats XML : UBL et UN/CEFACT CII.

- Un format mixte : le format Factur-X, comprenant un fichier PDF lisible par l’utilisateur et des données structurées XML pour un traitement automatisé.

Petit rappel :

Depuis 2017, il existe une norme sémantique publiée par l’Union européenne qui s’applique aux données essentielles de facture électronique structurée, la norme EN16931, que toute entité publique de l’Union européenne se doit d’accepter pour les factures électroniques B2G (business-to-government). Cette norme a vocation à servir de référence aussi pour les factures électronique B2B (business-to-business), tant pour les factures structurées que pour les données essentielles des factures hybrides.

3. Comment les factures électroniques s’échangeront-elles ?

Mise à jour octobre 2024

Un communiqué de presse datant du 15 octobre 2024 a annoncé qu’il ne sera plus possible d’échanger directement des factures via le PPF. Cette directive implique que le PPF ne proposera plus de service gratuit pour la réception et la transmission des factures. Désormais, tous les échanges devront se faire par l’intermédiaire d’une PDP.

👉 Vous pouvez télécharger notre FAQ.

4. Pourquoi cette réforme ? Quels sont les avantages de la facturation électronique ?

La réforme fiscale imposant la généralisation de la facture électronique poursuit ainsi plusieurs objectifs :

- Lutter contre la fraude à la TVA : la facturation électronique permet à l’Etat de lutter efficacement contre la fraude à la TVA. Par ailleurs, la déclaration de TVA est facilitée grâce au pré remplissage.

- Réaliser des économies majeures : la suppression de la facture papier permet de réduire les coûts liés à l’impression, l’affranchissement, l’envoi et à l’archivage des factures.

- Renforcer la compétitivité des entreprises : l’allègement de la charge administrative et financière et la diminution des délais de paiement facilitent la vie des entreprises et renforcent considérablement leur compétitivité. Cela permet également aux entreprises de gagner en efficacité en leur permettant de se concentrer sur des tâches à plus forte valeur ajoutée.

- Améliorer la connaissance en temps réel de l’activité des entreprises : la facture électronique est un bon moyen pour suivre le traitement des factures, notamment des impayés, et permet de limiter les litiges. Un système de facturation électronique permet également de limiter les risques d’erreurs de saisie comptable.

5. Pourquoi et comment anticiper le passage obligatoire à la facturation électronique ?

Avec plus de 4 millions d’entreprises en France, il va y avoir une forte hausse d’activité chez les prestataires les mois précédents 2026, et cela va donc créer des goulots d’étranglements. Afin de ne pas être en retard ou d’avoir un planning de mise en œuvre imposé, la clé reste l’anticipation afin de travailler dans le calme avec le partenaire expert que vous aurez choisi et qui sera en mesure de vous accompagner.

Pour anticiper au mieux ce changement, il est important d’analyser la gestion des flux à émettre et à recevoir : l’e-invoicing, l’e-reporting, le cycle de vie de la facture et l’annuaire (répertoire centralisé des entreprises) ainsi que les différents acteurs qui jouent un rôle au sein de votre société :

- les acteurs externes : vos clients et fournisseurs ;

- les acteurs internes de votre entreprise.

Il s’agit de déterminer ce que vous souhaitez réaliser en interne et les flux que vous souhaitez gérer par vous-même ou confier à un prestataire.

Guide pratique : comment préparer votre projet de facturation électronique ?

Un guide complet avec des conseils et étapes à suivre pour la mise en oeuvre de votre projet de facturation électronique.

Symtrax

Chez Symtrax, nous vous proposons de vous accompagner dès maintenant dans la mise en œuvre de la facturation électronique. En effet, même si les échéances paraissent lointaines, il est possible de préparer sa mise en conformité en adaptant ses processus.

Notre expertise et notre solution Compleo Invoice Platform vous permettront de déployer rapidement le format Factur-x et d’ainsi bénéficier des points positifs du passage à la facturation électronique.

Notre solution s’adapte à vos processus quel que soit le format de vos factures, votre ERP ou progiciel utilisé. Elle permet de convertir et distribuer vos factures en toute simplicité et donc de répondre aux premières exigences de la réforme en France mais également à l’international.

En conclusion, il est important d’adopter une démarche pro-active et de devenir un acteur majeur de ce changement. Choisissez les partenaires qui vous accompagneront tout au long de ce processus. L’initiative doit venir de vous : plus vous serez impliqué et plus vous pourrez tirer avantage de cette réforme malgré toutes ses contraintes et ses obligations.

Source : https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000042753791

https://www.legifrance.gouv.fr/loda/id/JORFTEXT000044044176/2021-12-01/